以太坊重回3400美元!是牛市起点还是短期躁动?

目录

- 生态治理之争:ECF 与 EF 的路线分野

- EF 主动求变:从“无为”到“协调者”

- ECF 加入赛道:价格导向的价值飞轮

- 机构资本入局:ETH 储备成为美股新宠

- Meme 币热潮:以太坊上的“造富神话”

- 从 Solana 到以太坊:流动性迁徙中的新机会

- DeFi 赋能:杠杆工具的“财富放大器”

- 潜在风险:牛市中的暗涌不容忽视

- 结语:牛市是否延续?理性布局最关键

2025 年 7 月,加密货币市场迎来前所未有的高光时刻。比特币(BTC)强势突破 12 万美元大关,成为市场聚焦的核心,而以太坊(ETH)也紧跟其后,价格一度站上 3,444 美元高位,市场情绪全面升温。

根据最新行情显示,以太坊自月初开始一路上行,一路攀升至最高点 3,444 美元。链上数据显示,ETH 在现货与合约市场双线并进,成交量与持仓热度快速攀升,资金流动异常活跃。回顾过去两周,以太坊不仅强势冲破 2,500 美元、2,800 美元两大心理关口,更是在 7 月 17 日刷新年内新高,短时间内完成过去两个月的涨幅累积。多头信心的迅速回归,叠加现货 ETF、机构买盘与链上交易的持续放量,构建出一波堪称“以太坊 mini 牛市”的强劲攻势。

更关键的是,这一波上涨并非单一事件的产物,而是生态内部治理机制深度演化、机构资本结构性重配、链上投机生态的轮动复苏等多重变量叠加共振的结果。7 月的 ETH,不仅是一种资产的强势反弹,更是一场关于市场结构与价值共识重建的实践样本。

生态治理之争:ECF 与 EF 的路线分野

以太坊本轮上涨的一个深层支撑,来自其内部治理体系的变革加速。

EF 主动求变:从“无为”到“协调者”

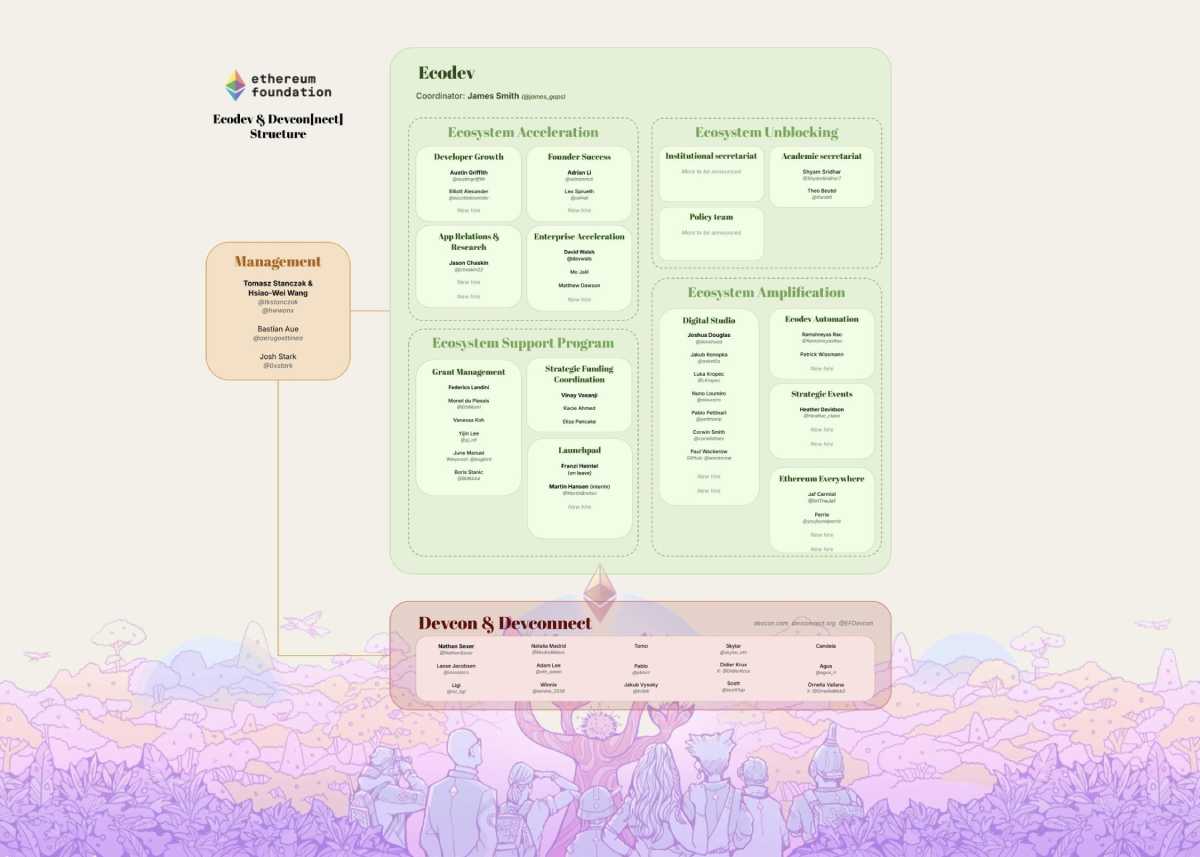

进入 7 月,以太坊基金会(EF)发布重大架构调整声明,明确提出四大战略支柱:“加速、放大、支持、长期疏通”,意图更系统化地推动以太坊的规模化落地与应用生态扩展。这一改革从过去的“放手式治理”转向更加主动的资源调度与跨社区协调,标志着 EF 正走向更制度化、外向型的组织形态。

EF 此番调整不仅回应了市场对以太坊治理效率的质疑,也通过强化开发者扶持、推动企业级采纳和社区传播,增强了其与现实市场之间的连接能力,释放出以太坊生态“全面激活”的信号。

ECF 加入赛道:价格导向的价值飞轮

在以太坊基金会(EF)推动治理结构改革的同时,社区新兴实体——以太坊社区基金会(ECF)也逐步展露其影响力。由 Zak Cole 等人发起的 ECF 提出以“提升 ETH 价格”为明确目标的治理理念,强调治理与价格挂钩,技术演进应直接服务于 ETH 的价值提升。ECF 强调三项核心原则:“促销毁”、“无代币”、“不可变”,通过要求受资助项目促进 ETH 销毁、拒绝发行独立代币、推行智能合约不可升级等方式,从而让所有生态价值最终回流至 ETH 本身。与 EF 的中立路线形成互补的“加法式治理”,为市场注入更强烈的投资预期与结构性动能。

EF 与 ECF 的“双轮驱动”格局,使以太坊在制度构建层面展现出前所未有的成熟度。治理不再是理想主义者的独白,而是资本市场可以解读的价格信号。

机构资本入局:ETH 储备成为美股新宠

2025 年,以太坊储备成为美股市场的新潮流,多家上市公司大幅购入 ETH 储备,成为资本关注焦点:

SharpLink(SBET):新增购入 7 689 枚 ETH,截至 7 月 9 日持仓超 2.05 万枚;

BitMine(BMNR) :计划投入 2.5 亿美元用于 ETH 储备;

Blockchain Technology Consensus Solutions(BTCS) :筹集 1 亿美元收购 ETH;

Bit Digital(BTBT) :宣布全面转向 ETH 质押并出售比特币。

这些企业纷纷将 ETH 纳入其资产负债表,不仅是出于避险与多元化的财务策略,更是基于对 ETH 长期价值、质押收益以及生态增长性的系统判断。此类举措不仅借助“加密概念股”的叙事吸引资本市场关注,也强化了以太坊作为“数字黄金 2.0”的结构性叙事。

随着上市公司、ETF 和质押协议持续买入 ETH,在以太坊现货 ETF、L2 拓展、质押利率稳定上升的背景下,机构资本正围绕 ETH 建构一个新型的流动性网络,形成价格、共识与市场情绪之间的正向循环。

Meme 币热潮:以太坊上的“造富神话”

从 Solana 到以太坊:流动性迁徙中的新机会

2025 年 7 月,Meme 币板块强势回归,加密市场再度掀起投机热潮。在资金轮动驱动下,原本集中在 Solana 生态的 Meme 币流动性开始向以太坊转移。

与 Solana 上流动性逐渐枯竭、叙事透支的现状不同,以太坊 Layer 2 上的 Meme 项目凭借更高的安全性、协议兼容性与成熟的基础设施,正吸引大量资金回流,成为 Meme 投资者的新聚集地。PEPE、MOG、SPX 等典型 Meme 项目年内涨幅显著跑赢 ETH 本体,成为散户与高风险偏好资金追逐的目标。

DeFi 赋能:杠杆工具的“财富放大器”

以太坊 Meme 项目的另一大优势在于其天然兼容 DeFi 基础设施。以 IMF(Intl Meme Fund)等协议为代表的 DeFi 应用,允许投资者以 Meme 币作为抵押品进行借贷操作,从而实现现货杠杆增持。 在上涨行情中,这种机制显著提升了 Meme 币的资金使用效率,也进一步刺激了短周期的财富效应。

随着更多 DeFi 协议陆续支持 Meme 资产,并集成清算保护、收益聚合等功能,一轮“DeFi + Meme”的协同生态正在成型,不仅推动以太坊网络使用价值提升,也让 Meme 资产逐步从笑谈转向可配置的高风险投机品。

潜在风险:牛市中的暗涌不容忽视

1)宏观变量未明:美联储利率政策尚不稳定,若通胀数据超预期,加息预期或再度升温,将对高风险资产形成压力。

2)竞争生态崛起:Solana、Aptos 等链的开发活跃度仍在上升,一旦推出新型激励机制或突破性应用,可能分流部分资金与开发者注意力。

3)链上安全与清算风险:DeFi 热度复苏带来的清算隐患、Meme 项目治理不足、合约漏洞等问题仍可能引发局部闪崩。

对投资者而言,当前市场虽热,但“稳中有控”依旧是关键策略。

结语:牛市是否延续?理性布局最关键

7 月以来的以太坊涨势,不仅是价格的回归,更是生态治理重塑、资本结构转型和用户参与逻辑重构的综合体现。在 EF/ECF 的制度博弈中,以太坊治理迈入新纪元;在机构资产配置潮中,ETH 的稀缺性和话语权同步提升;而在 Meme 与 DeFi 的相互嵌套中,以太坊的流动性网络正在指数级扩展。

然而,估值高位带来震荡压力,宏观调整与链上事件仍旧是潜在变量。投资者应关注链上数据与资金流变化,结合 ETF 流入、质押率变化与治理进展动态,审慎评估进出节奏。

对于投资者来说,建议结合自身风险承受能力,以分批建仓、止盈策略参与,重点关注 ETF 流入指标与链上质押动态。若能精准把握节奏,将是参与七月行情、布局未来的不二良机。

到此这篇关于以太坊重回3400美元!是牛市起点还是短期躁动?的文章就介绍到这了,更多相关以太坊内容请搜索币圈188以前的文章或继续浏览下面的相关文章,希望大家以后多多支持币圈188!